La mutua de los deportistas españoles, entre los que están Sergio Ramos, Íker Casillas, Carolina Martín o Rafa Nadal, ha dado durante la pandemia un giro radical a la gestión de sus inversiones. El primer impacto ha sido negativo, porque ha operado sin apenas rentabilidad por intentar reducir el riesgo, priorizando preservar el capital. Pero la tenencia en deuda es un riesgo para 2022, según los expertos.

La Mutualidad de Deportistas Profesionales, que cuenta con unos 2.000 mutualistas y un activo de más de 210 millones de euros, decidió dejar de trabajar en 2020 con las entidades de banca privada. Así, según figura en el último informe anual publicado, canceló contratos de gestión con Credit Suisse, A&G, CaixaBank, KBL y Banca March. El año anterior lo había hecho con BNP Paribas.

Nadal, Carolina, Gasol… La mala gestión de los ahorros de los deportistas españoles

Kike Marín

La nueva política de inversión aprobada por la mutualidad implica la desaparición de los gestores mandatados, dentro de un objetivo de inversión que reduzca la volatilidad hasta un rango de entre el 2% y el 3%. El problema para la entidad es que la decisión ha coincidido con el coronavirus, en un periodo de estímulos monetarios que han hundido las rentabilidades de la deuda.

Es decir, la mutua de los deportistas españoles se ha puesto a comprar bonos cuando menos rentabilidad dan. Hay que tener en cuenta que los que tuvieran en cartera subieron de precio el año pasado, y generaron por esta vía rentabilidad, por la relación inversa con el tipo de interés. Pero la cartera no estaba compuesta al 100% por deuda, sino que ha sido coincidiendo con este momento histórico de tipos reales negativos (descontando la inflación) cuando han decidido apostar por evitar el riesgo y tener bonos.

En 2020 “se fue eliminando progresivamente toda posición en fondos de inversión, sustituyendo por inversión directa a través de bonos”

El informe anual explica que, a lo largo de 2020, las actuaciones en materia de inversiones financieras fueron orientadas a “reducir el riesgo de las mismas, y su efecto sobre el consumo de capital regulatorio. Así, se fue eliminando progresivamente toda posición en fondos de inversión de cualquier categoría, sustituyendo por inversión directa a través de bonos”. Asimismo, añade, “se ha pasado de gestionar a través de mandatos a gestión directa el 100% de los activos, consiguiendo un importante ahorro de costes”.

Pero este cambio, con el mencionado ahorro de costes, no ha venido acompañado de más rentabilidad, al contrario. El retorno conseguido en 2020 fue del 0,29%, frente al 1,95% de 2019. Asimismo, han evitado las pérdidas del 1,52% de 2018, pero se alejan de los retornos positivos del 1,61% en 2017, del 1,94% en 2016 o del 3,37% en 2015.

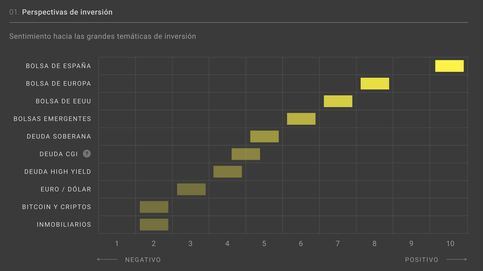

Encuesta sobre sentimiento de mercado a gestoras y bancas privadas españolas

Óscar Giménez

En 2021, cuando se publique en los próximos meses el informe anual, el resultado no será mucho mejor. De hecho, BlackRock ya ha advertido de que hay un hecho histórico provocado por el coronavirus: en 2021 la bolsa ha rendido mejor que los bonos, que han dado pérdidas generalizadas, y ocurrirá lo mismo en 2022, según sus proyecciones.

En realidad, el consenso del mercado apunta en esta dirección, como muestra la Encuesta de Sentimiento de Mercado de El Confidencial. Se espera un incremento paulatino de los tipos de interés que provoque números rojos en las tenencias de deuda, especialmente los bonos soberanos, por las caídas de los precios, mientras que hay una posición favorable hacia la renta variable, especialmente en sectores como la banca, beneficiada si suben los tipos.

source Los deportistas rompen con la banca privada y se enfrentan a pérdidas en su inversión